Daftar isi

Pada materi kali ini kita akan membahas mengenai surat kredit, mulai dari pengertian, fungsi, syarat, jenis, tata cara, kelebihan, kekurangan dan contoh dari letter of credit.

Pengertian Surat Kredit

Menurut Para Ahli

- Hartono

Surat kredit adalah surat piutang atau surat tagihan, namun sebenarnya merupakan janji yang dilakukan pembayaran ketika dan terpenuhi syarat syarat tertentu. - Amir

Surat kredit adalah suatu surat yang dikelaurkan oleh suatu Bank atas permintaan importir yang langganna Bank tersebut ditujukan kepada eksportir di luar negeri yang memiliki relasi kepada importir, yang memberi hak kepada eksportir untuk menarik wesel-wesel atas importir bersangkutan untuk sejumlah uang yang disebutkan dalam surat itu. - Bank Indonesia

Surat kredit adalah janjian dari issuing bank untuk membayar sejumlah uang kepada eksportir sepanjang ia mampu untuk memenuhi syarat dan kondisi surat kredit tersebut. - Uniform Customs and Practice for Documentary

Surat kredit adalah setiap perjanjian, apapun nama atau maksudnya, suatu bank bertindak terhadap permintaan dan juga instruksi seseorang nasabah atau atas nama sendiri, untuk melakukan suatu pembayaran kepada pihak ketiga atas kuasanya atau memberikan kuasa kepada bank lain dalam melakukan pembayaran, atau untuk mengakses dan membayar wesel atau memberi kuasa kepada bank lain untuk menegosiasi terhadap penyerahan dokumen dokumen yang telah ditetapkan, asalkan dapat memenuhi suatu peryaratan dan juga kondisi.

Secara Umum

Surat kredit adalah surat pernyataan yang dikeluarkan oleh bank atas permintaan dari pembeli (importir) dan ditujukan kepada penjual (eksportir).

Fungsi Surat Kredit

- Memberikan Keuntungan

Surat kredit dapat memberikan keuntungan yang besar bagi para eksportir. Dengan menggunakan layanan surat kredit, maka para eksportir akan dijamin mendapatkan pembayaran seperti yang sudah disepakati sebelumnya. Pembayaran kepada eksportir dilakukan oleh bank. Pihak dari bank juga memiliki kewajiban untuk melakukan pemeriksaan kepada dokumen yang terdapat pada surat kredit. Namun, keselamatan dari produk atau barang yang dikirimkan bukan tanggung jawab dari bank, tapi tanggung jawab dari ekspedisi. - Menyelesaikan Masalah Ekspor Impor

Fungsi dari surat kredit selanjutnya yaitu untuk mempermudah dalam melakukan kegiatan ekspor dan impor. Dengan adanya atau peranan dari surat kredit ini dapat menampung permasalahan dan mencari jalan keluar dari permasalah yang dialami oleh eksportir dan importir. - Fasilitas Kredit

Fungsi yang selanjutnya dari surat kredit yaitu memberikan fasilitas kredit baik itu bagi eksportir atau importir. Pihak bank menyediakan pilihan membayar uang muka lebih dahulu kemudian pelunasan dilakukan di lain waktu. Pihak dari eksportir dan importir memiliki kewajiban untuk membayar kredit sebelum waktu jatah tempo tiba. - Menjadi Jaminan

Surat kredit memiliki fungsi menjadi jaminan untuk penerimaan barang atas pengirim. Pihak bank disini hanya menjamin surat surat pengiriman sesuai dengan yang terdapat pada letter of credit.

Syarat Surat Kredit

- Faktur Tagihan

Faktur tagihan ini berisikan mengenai nama dan harga dari produk yang dikirim oleh eksportir. Faktur tagihan bisa digunakan sebagai bukti transaksi yang sah. - Asuransi

Asuransi ini digunakan untuk menjamin keselamatan dari suatu barang agar sampai ke tujuan. Jika terjadi suatu kerusakan terhadapa barang, maka pihak asuransi yang bertanggung jawab. - Bill of Landing

Bill of landing ini merupakan dokumen tanda bukti bahwa barang sudah diberangkatkan dari negara asalnya. Selain itu, bill of landing juga digunakan untuk membuktikan kepemilikan dari barang yang sudah dikirim.Packing List

Packing list ini diterbitkan untuk pengiriman yang dalam jumlah besar. - Certificate of Inspection

Sebelum diberangkatkan ke luar negeri, barang harus melewati pemeriksaan. Jika barang lolos dari pemeriksaan maka pengirim akan menerima certificate of inspection.

Jenis Surat Kredit

- Irrevocable

Surat kredit jenis ini tidak bisa dibatalkan oleh satu pihak selama kontrak atau masa pejanjian masih berada pada waktu yang valid. Jika ada pihak yang membatalkan secara sepihak, maka akan mendapatkan hukuman. - Revocable

Jenis surat kredit yang satu ini dapat dibatalkan atau diubah sewaktu waktu secara sepihak oleh bank pembuka. Hal ini dikarenakan ada alasan tertentu tanpa adanya pemberitahuan lebih dulu kepada si penerima. - Back to Back

Penerima ini sebenarnya buka pembeli, namun hanya sekedar perantara. Kemudian si perantara ini nantinya menyalurkan barang yang dibelinya kepada penerima yang sebenarnya. - Revolving

Surat kredit jenus ini dapat dilakukan secara berulang ulang. Kedua pihak yang melakukan transaksi bisa menggunakan kembali kreditnya untuk melakukan transaksi yang berbeda. - Unrestricted

Surat kredit jenis ini tidak dibatasi penggunaannya. Dimana di dalam hal ini eksportir atau importir tidak diabtasi melakukan negosiasi di bank manapun yang mereka ingingkan. Sehingga letter jenis ini memberikan kemudahan kepada pihak yang terlibat. - Usance

Usance ini memberikan tenggat waktu kepada importir untuk melakukan suatu transaksi atau pembayaran. - Sight

Sight ini dilakukan pembayaran langsung dan saat itu juga yaitu pada saat dokumen diterima oleh abnk. Saat dokumen sudah dinyatakan lolos maka pihak pembayar harus memberikan dana. - Red Clause

Red clause ini masing masing bank menuliskan klausa khusus yang menggunakan tinta merah. Klausa berisikan mengenai bank pembayaran diberikan kuasa oleh pihak bank untuk membayar uang muka kepada penerima.

Tata Cara Surat Kredit

- Importir mengajukan permintaan kepada bank untuk membua letter of credit atas nama eksportir.

- Eksportir memberikan atau menyerahkan barang kepada carrier, kemudian eksportir akan menerima bill of lading.

- Eksportir akan menyerahkan bill of lading kepada bank untuk mendapatkan pembayaran.

- Paying bank menyerahkan sejumlah uang setelah mendapatkan bill of lading dari eksportir.

- Bill of lading kemudian diserahkan atau diberikan kepada importir.

- Importir memberikan bill of lading kepada carrier untuk ditukarkan dengan abrang yang dikirimkan eksportir.

Kelebihan dan Kekurangan Surat Kredit

Kelebihan Surat Kredit

- Pada saat melakukan kegiatan eskpor, eksportir dijamin akan mendapatkan pembayaran terhadap barang yang sudah dikirimkan ke luar negeri.

- Pada saat melakukan kegiatan import, importir akan mendapatkan jaminan bahwa barang akan diterimanya.

- Menggunakan surat kredit maka akan tersedia pilihan pembayaran melalui bank bagi importir dan eksportir.

- Importir dapat menerima pembayaran berkelanjutan menggunakan hak kepemilikan yang tercantum pada surat kredit.

- Importir berhak untuk tidak melakukan suatu pembayaran jika pihak eksportir tidak menjalankan kewajibannya.

- Pihak eksportir dan importir terbebas dari pengaruh kurs mata uang asing.

Kekurangan Surat Kredit

- Surat kredit memerlukan waktu yang jauh lebih lama untuk mengurus berkas berkas.

- Importir harus menanggung biaya tambahan yang berada di luar harga produk.

- Bank tidak bertanggung jawab terhadap kerusakan produk yang dikirimkan oleh eksportir.

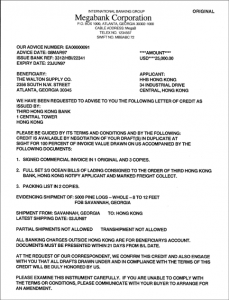

Contoh Surat Kredit